发布日期:2024-11-28 22:46 点击次数:144

9月12日的资金流向数据方面,主力资金净流出275.83万元,占总成交额6.52%,游资资金净流出177.09万元,占总成交额4.19%,散户资金净流入452.92万元加杠杆炒股怎么操作,占总成交额10.7%。

9月12日的资金流向数据方面,主力资金净流入421.86万元,占总成交额6.9%,游资资金净流入856.88万元,占总成交额14.03%,散户资金净流出1278.73万元,占总成交额20.93%。

都说主动基金经理不行了,

也不全是。

比如杨思亮,

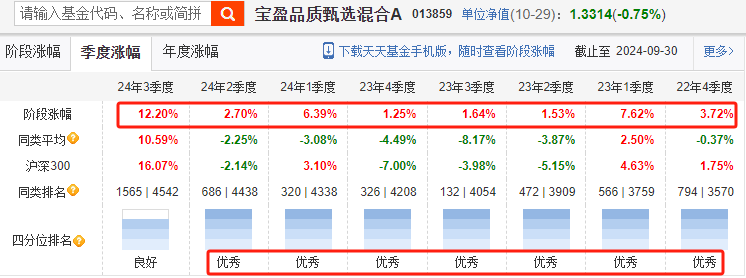

他管的“宝盈品质甄选”已经连续8个季度正收益,连续7个季度同类排名前1/4。

我拉了下数据,这在主动权益基金经理中是独一份的存在。

之前零零星星写过几次杨思亮,但没写过单篇,今天整一个~

01

简单介绍下杨思亮,

中央财经大学国际金融硕士,2011年毕业后加入大成基金任研究员,曾覆盖公用事业、消费等多个行业。

2015年4月,杨思亮加入宝盈基金,职位还是研究员,2018年3月开始管基金。

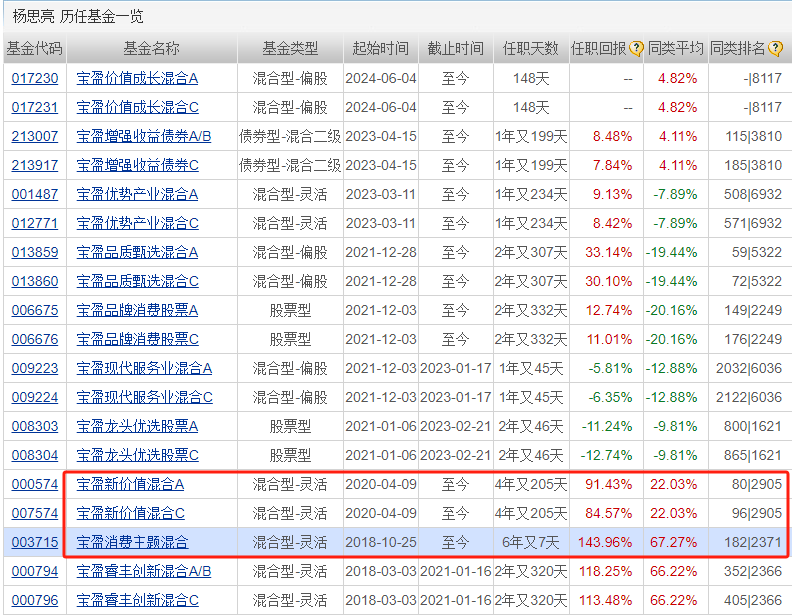

业绩非常亮眼,

管理6年零7天的“宝盈消费主题”涨了143.96%,同类前8%。

管理4年零205天的“宝盈新价值”涨了91.43%,同类前3%。

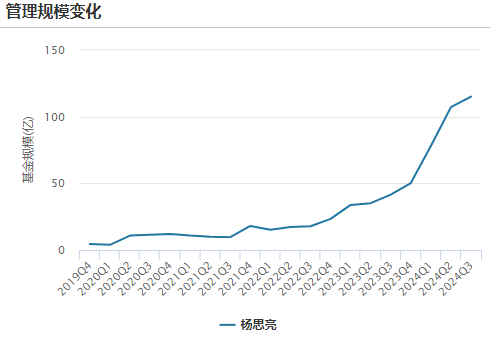

因为业绩好,管理规模也节节高。

2022年3季度,杨思亮管理规模是17.82亿元,2024年3季度增长至115.09亿元。

投资方法上,

杨思亮最大的特点是从供给侧出发思考问题。

他认为投资收益的来源有2个:

一是“需求端”的逻辑。即行业景气度上行,带动公司业绩高增长,进而带动股价上涨。

二是“供给端”的逻辑。核心在于分析行业竞争格局,判断企业竞争优势,龙头公司往往会有一定的估值溢价。

需求端的逻辑不太稳定,虽然高景气能给投资者赚到钱,但也会吸引大量资金入场带来产能过剩、竞争格局恶化,一旦红利期消退,股价又会大跌。

相对来说,供给侧的逻辑能走的更远,企业的核心竞争力才是投资者最应该关心的点。

他还以白酒举例,

很多人看好白酒,是因为需求好;但换一个角度,重塑一个高端白酒品牌也很难。在这种情况下,具备竞争优势的企业可以更长久、更大程度享受红利。

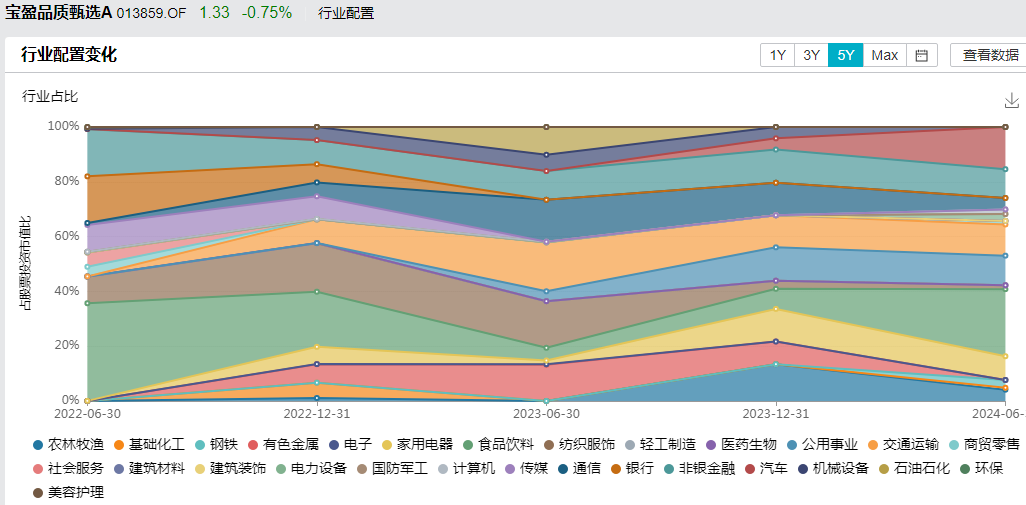

另外,也坚持行业均衡。

他说:

“我一般不会在某一子行业上投入超过30%的权重,这是对市场的一种敬畏,因为有些需求端的波动难以预测,如果过分集中在一个方向上,一旦预期之外的情况发生,可能会出现较大波动,影响基民投资体验。”

看实际持仓,

“宝盈品质甄选”单一行业仓位基本都控制在20%以内。

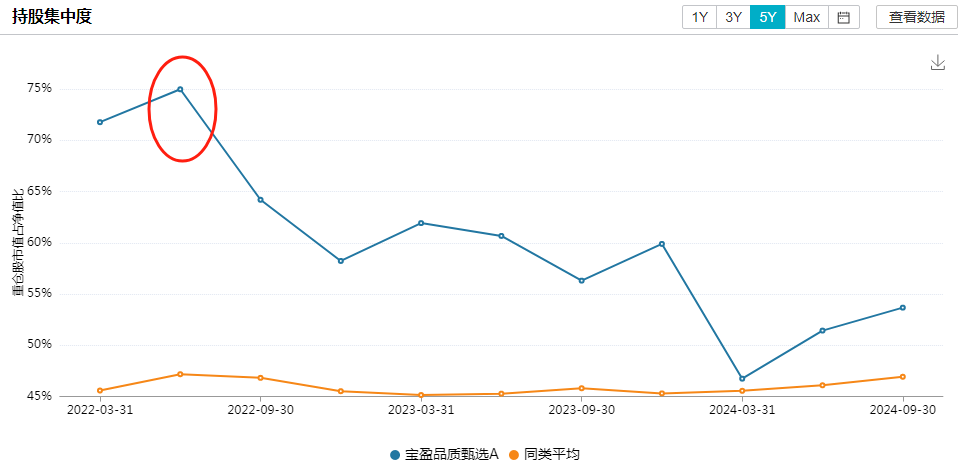

个股上,杨思亮倾向于集中持股。

他说:

“真正优秀的公司很难找到,如果找到了还是要多投一些资金,个股方面会比较集中”。

看实际情况,2022年股票仓位高时,十大重仓股集中度到过75%。

这几年,股票仓位降至60%上下,十大重仓股集中度也有约50%,依然比较集中。

还有择时,

杨思亮是会择时的,“宝盈品质甄选”股票仓位从90%多一路降至60%。

(择时的逻辑准备放到后文详细说,这里先不展开)

02

回答文章开头的问题,

杨思亮为什么能连续8个季度正收益呢?

核心是持仓偏价值。

“宝盈品质甄选”十大重仓股平均PE是13倍,约等于同类平均水平的一半。

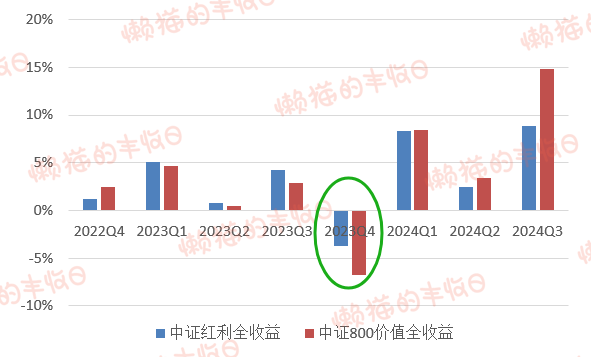

看行情的话,

过去8个季度中,中证红利(全收益)、中证800价值(全收益)只在2023年4季度下跌且跌幅较大,其他7个季度都是正收益。

价值风格的基金经理,只要躲过2023年4季度的下跌,很容易实现连续8个季度正收益。比如鲍无可,他管的“景顺长城沪港深精选”就只在2023年4季度亏了1.8%,其他7个季度都是正收益。

杨思亮是怎么躲过2023年4季度的下跌的呢?

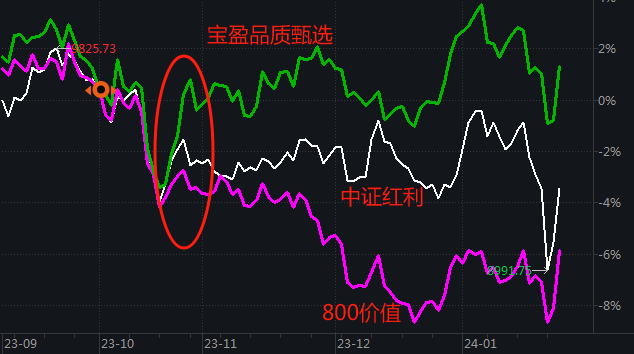

对比净值走势,2023年10月23日到30日,“宝盈品质甄选”反弹幅度较大。

期间,基金重仓的牧原股份涨了19.5%,长城汽车涨了15.57%,还有一些个股是个位数涨幅,反弹幅度较大应该是这些股票推动的。

另外,杨思亮还把华润燃气买成了第一大重仓股。2023年4季度,华润燃气从10月涨到12月,涨了11.55%,应该也贡献了不少收益。

也就是说,

2023年4季度,杨思亮是靠选股实现的正收益。在当时的4季报中他说:

“基于对全球经济加息末期潜在风险的防御思路,减持以整车、集运为代表的周期品,增持公用事业等防御类资产。”

择时也可能贡献了一些,但比较难判断。

2023年4季度,“宝盈品质甄选”的股票仓位从83.08%降至73.51%。

03

然后,以杨思亮管理时间较长的“宝盈新价值”为例,结合季报,系统回顾下他的操作。

首先是择时。

2022年之前,这只基金始终高仓位运行,股票仓位约90%。

2023年1季度,降至76.53%。

当时的背景是,

国内,疫后复苏的乐观。

海外,美联储已经将利率加到5%,处于加息末期。

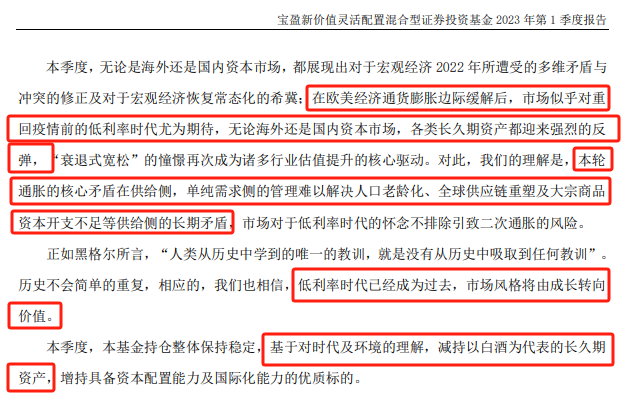

杨思亮在2023年1季报中说:

“在欧美经济通货膨胀边际缓解后,市场似乎对重回疫情前的低利率时代尤为期待,无论海外还是国内资本市场,各类长久期资产都迎来强烈的反弹,‘衰退式宽松’的憧憬再次成为诸多行业估值提升的核心驱动。”

“他的理解是,这轮通胀的核心矛盾在于供给侧,单纯需求侧的管理难以解决人口老龄化、全球供应链重塑及大宗商品资本开支不足等供给侧的长期矛盾,低利率已经成为过去,市场风格将由成长转向价值,他因此减持了以白酒为代表的长久期资产。”

2023年4季度,再降至59.77%。

逻辑还是从供给侧出发,

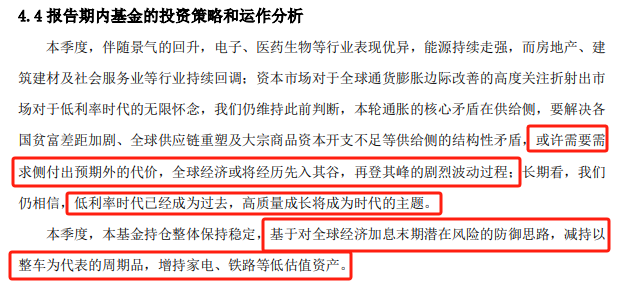

通胀的核心矛盾在供给侧,或需要需求侧付出预期外的代价才能解决。全球经济或将经历先入其谷,再登其峰的剧烈波动过程。

长期来看,低利率时代已经成为过去,高质量成长将成为时代的主题。

基于对全球经济加息末期潜在风险的防御思路,减持以整车为代表的周期品,增持家电、铁路等低估值资产。

2024年1季度,又降到46.88%。

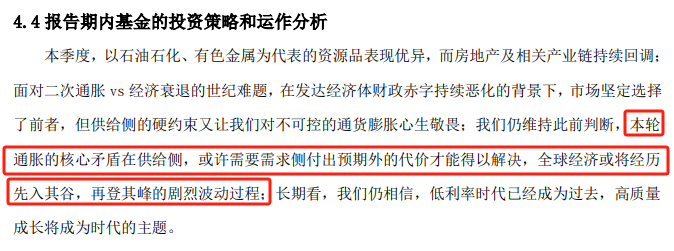

这次也是维持之前的观点:

通胀的核心矛盾在于供给侧,或许需要需求侧付出预期外的代价才能得以缓解,全球经济或将经历先入其谷,再登其峰的剧烈波动过程。

其次是持仓。

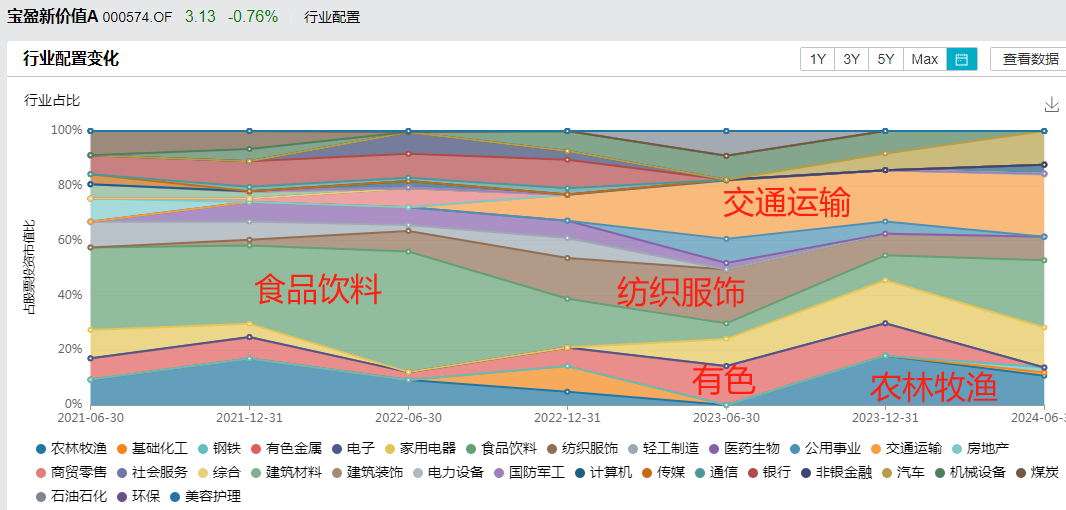

2022年下半年,杨思亮做了一次较大幅度调仓,减仓食品饮料,加仓价值行业。

原因如刚才所写,

“低利率已经成为过去,市场风格将由成长转向价值,他因此减持了以白酒为代表的长久期资产”。

今年2季度、3季度,他又开始加仓食品饮料,但不是之前重仓的白酒龙头,而是伊利股份、重庆啤酒、涪陵榨菜。

三季报中,

他对9月底国内重磅政策的态度是:既不过度悲观,也不低估转型的难度,做好“持久战”的准备。化债与民生将是本轮财政支出的主要方向,关注带来的投资机会。

对于海外,他依然比较悲观,“全球经济或将经历先入其谷,再登其峰的剧烈波动过程”。

不知道是不是出于对海外风险的担忧,即使已经把股票仓位从90%降到了40%,他也没选择在三季度大幅加仓。

04

总结起来,

杨思亮是一个从“供给侧”出发,思考问题的基金经理。

之前,可能更多是从供给侧出发,选竞争优势强的股票。

这几年,则是从供给侧出发,思考宏观问题。

他在季报中一再提示,海外通胀的核心矛盾在于供给侧,单纯需求侧的方案难以从根本上解决问题,可能面临二次通胀的风险,低利率时代已经成为过去。

基于这个判断,

他在2022年下半年减仓了白酒,持续加仓价值,赶上了之后的价值占优行情,再加上选股能力出色,连续8个季度正收益。

也可能是基于这个判断,他持续降低股票仓位,从90%降到了40%附近。

对于9月底的重磅政策,

可能是出于对供给侧的执着,或者说深信不疑,他的态度是:既不过度悲观,也不低估转型的难度,做好“持久战”的准备。

同时,他对海外也不是很乐观,始终认为,“或许需要需求侧付出预期外的代价才能解决通胀问题,全球经济或将经历先入其谷,再登其峰的剧烈波动过程”。

这些因素一叠加,他就没把仓位加上去,持仓也始终在价值方向。

最后提示下风险:

1)没有推荐的意思,只是单纯分析基金经理而已。之前文章中零星提到过好几次,这次系统写写罢了。

2)杨思亮已经优秀了很长一段时间加杠杆炒股怎么操作,按照之前的规律,不排除均值回归的可能~~